Verbraucherinsolvenz

Wer kann die Verbraucherinsolvenz beantragen? Welche Voraussetzungen müssen dabei erfüllt sein?

Begriffsklärung – Wer kann die Verbraucherinsolvenz beantragen?

Im juristischen Sprachgebrauch werden die Privatinsolvenz und die Insolvenz von Unternehmen unterschieden. Die Privatinsolvenz umfasst dabei die Insolvenz natürlicher Personen. Diese kann sowohl Verbraucher als auch Unternehmer betreffen. Die Privatinsolvenz kann als Regelinsolvenz oder Verbraucherinsolvenz durchgeführt werden. Die Verbraucherinsolvenz greift für natürliche Personen die,

- keine selbstständige Tätigkeit ausüben oder ausgeübt haben,

- eine selbstständige Tätigkeit ausgeübt haben, deren Vermögensverhältnisse überschaubar sind und gegen die keine Forderungen aus Arbeitsverhältnissen geltend gemacht werden. Als überschaubar gelten Vermögensverhältnisse, wenn die Schuldnering oder der Schuldner im Zeitpunkt der Eröffnung des Insolvenzverfahrens, weniger als 20 Gläubiger/innen hat.

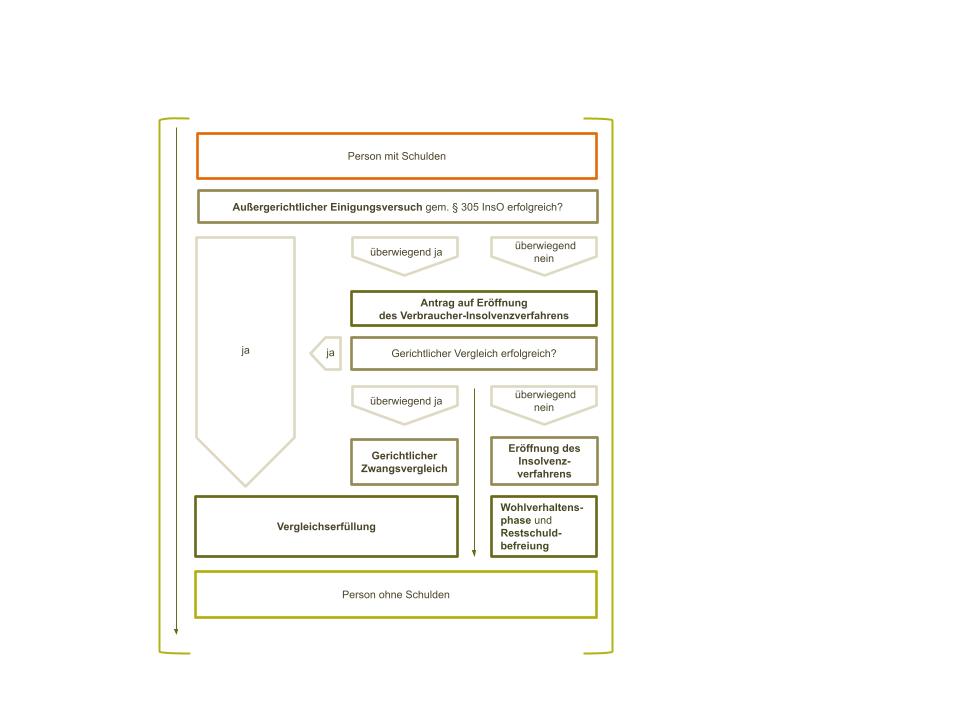

Schritte zum Verbraucherinsolvenzverfahren

Laut den Angaben des statistischen Bundesamts wurden im Jahr 2021 in Deutschland 78.615 Verbraucherinsolvenzverfahren eröffnet. Der Zweck dieser Verfahren ist es, das bestehende Vermögen des Schuldners auf seine Gläubiger zu verteilen und den Schuldner von seinen Restschulden zu befreien. Voraussetzung ist, dass der Schuldner zahlungsunfähig ist, d.h. insolvent. § 1 InsO formuliert das Ziel des Insolvenzverfahrens wie folgt:

„Das Insolvenzverfahren dient dazu, die Gläubiger eines Schuldners gemeinschaftlich zu befriedigen, indem das Vermögen des Schuldners verwertet und der Erlös verteilt oder in einem Insolvenzplan eine abweichende Regelung insbesondere zum Erhalt des Unternehmens getroffen wird. Dem redlichen Schuldner wird Gelegenheit gegeben, sich von seinen restlichen Verbindlichkeiten zu befreien.“

Damit ein Insolvenzverfahren eröffnet wird muss der Insolvenztatbestand erfüllt sein. Dies ist bei natürlichen Personen die eingetretene oder drohende Zahlungsunfähigkeit. D.h. die/der Schuldnerin/er ist nicht mehr in der Lage ihren Zahlungsverbindlichkeiten nachzukommen (§§ 17, 18 InsO).

Voraussetzung für die Eröffnung des Insolvenzverfahrens ist zunächst, dass eine geeignete Person oder Stelle eine Bescheinigung über den erfolglosen Versuch einer außergerichtlichen Einigung den Gläubigern ausgestellt hat (§ 305 Abs. 1 Nr. 1 InsO). Geeignet sind zum Beispiel öffentliche Schuldnerberatungsstellen oder Rechtsanwälte und Steuerberater. Bei dieser außergerichtlichen Einigung, versucht der Rechtsanwalt mit allen Gläubigern einen Teilverzicht auszuhandeln. Der Schuldner verpflichtet sich dann innerhalb einer bestimmten Zeit die restliche Summe zu zahlen. Eine solche Einigung bringt für beide Seiten den Vorteil, dass Gerichtskosten gespart werden. Dieser Einigungsversuch scheitert nicht selten daran, dass nicht alle Gläubiger dem Plan zustimmen.

Dann kann schriftlich ein Antrag beim zuständigen Insolvenzgericht eingereicht werden (§ 305 Abs. 1 InsO). Dieser ist mit einem Antrag auf Restschuldbefreiung zu verbinden (§ 287, § 305 Abs. 1 Nr. 2 InsO). Dem Antrag ist zudem ein Verzeichnis über Vermögen, Forderungen und Gläubiger beizufügen. Dazu muss der Antragssteller seine Schulden ermitteln. Wie dies erfolgreich und widerspruchsfrei möglich ist lesen Sie hier!

Zuletzt ist dem Antrag ein Schuldenbereinigungsplan beizufügen (§ 305 Abs. 1 Nr.4 InsO).

Was passiert im Verbraucherinsolvenzverfahren genau?

Ist der außergerichtliche Einigungsversuch erfolglos geblieben und wurde bescheinigt. Prüft das Gericht den Schuldenbereinigungsplan. Hat auch die gerichtliche Einigung keine Aussicht auf Erfolg, entscheidet das Gericht über die Eröffnung der Verbraucherinsolvenz. Diese kann nach der Wohlverhaltensphase zur Restschuldbefreiung führen. Jeder Schuldenberater wird empfehlen immer auch die Restschuldbefreiung zu beantragen. Jeder Schuldner hat das Ziel sich von seinen Schulden zu befreien. Hat die gerichtliche Einigung Erfolg, erhalten die Gläubiger einen vollstreckbaren Vergleich.

Wir ein Insolvenzverfahren eröffnet, wird dieses auf dem Justizportal der BRD bekanntgemacht.

Die Dauer der Verbraucherinsolvenz bestimmt sich nach der sog. Wohlverhaltensphase. In dieser tritt der Schuldner sein gesamtes Vermögen an de Treuhänder ab. Mit dem Eröffnungsbeschluss des Gerichts wird der Treuhänder bestellt. Dieser führt die Verbraucherinsolvenz durch. Der Treuhänder ermittelt die Forderungen und das Vermögen. Danach verteilt er das Vermögen gemäß ihrer Quoten an die Gläubiger unter Einbezug eventueller Vorrechte. Bei der Pfändung von Einkommen (sog. Lohnpfändung) wird die aktuelle Pfändungstabelle zugrunde gelegt.

Bis zum Inkrafttreten der Reform über die Verkürzung des Restschuldbefreiungsverfahrens vom 1.10.2020 dauerte die Privatinsolvenz in der Regel sechs Jahre, konnte aber auf fünf oder auf drei Jahre verkürzt werden. Das neue Insolvenzrecht sieht vor, dass die (Regel-)Dauer des Insolvenzverfahrens nur noch 3 Jahre betragen soll. In der Wohlverhaltensphase soll der Schuldner einen möglichst hohen Anteil seiner Schulden tilgen.

Abschließend geht es in die Restschuldbefreiung (§ 286ff. InsO).

„Ist der Schuldner eine natürliche Person, so wird er nach Maßgabe der §§ 287 bis 303a von den im Insolvenzverfahren nicht erfüllten Verbindlichkeiten gegenüber den Insolvenzgläubigern befreit.“

Am Ende der Verbraucherinsolvenz werden bei natürlichen Personen noch offene Schulden erlassen. Der Schuldner bekommt die Chance eines Neuanfangs. Dafür muss er jedoch nachweisen in der Wohlverhaltensphase Anstrengungen unternommen zu haben, die Schulden zu tilgen.

Die Möglichkeit der Restschuldbefreiung ist eine schuldnerfreundliche Möglichkeit in der Privatinsolvenz. Früher mussten Verbraucher bis zu 30 Jahre pfändbares Einkommen an ihre Gläubiger zahlen. Problematisch an dieser Regelung war, dass insolvente Personen keine Motivation hatten, Einkommen oberhalb der Pfändungsgrenzen zu erzielen. Mit der Aussicht auf eine Restschuldbefreiung innerhalb kürzester Zeit, ist die Erzielung eines höheren Einkommens auch für den insolventen Schuldner attraktiv geworden.

Sie sind Arbeitnehmer oder Selbstständig und zahlungsunfähig oder kurz davor? Die Verbraucherinsolvenz könnte der richtige Weg für Sie sein!

Egal, ob Sie selbst betroffen sind oder einfach nur weiterführende Fragen haben. Rechtsanwalt Jan Heckmann und sein Team helfen Ihnen – deutschlandweit – gleichgültig, ob Sie in Berlin wohnhaft sind oder eine Schuldnerberatung in Stuttgart oder München wünschen. Gemeinsam finden wir eine Lösung für Ihr Problem! Unter 03040504030 sind wir für Sie während unserer Öffnungszeiten (mo.-do. 9-17 Uhr, fr. bis 16 Uhr) erreichbar! Nutzen Sie gern auch unser Online Terminauswahltool, um einen Termin zu vereinbaren!

Der Erfolg gibt uns Recht!

Hunderte zufriedene Kunden konnten wir bereits von ihrer Schuldenlast befreien! Die Bewertungen sprechen für sich: Anwaltskanzlei Heckmann ist beim Thema Insolvenzvergleich, Entschuldung und Pfändungsschutzkonto die Nummer 1 in Berlin!